Factoring Inverso ¿Cuándo una Cuenta por Pagar Comercial se Convierte en Deuda?

Antut Advisors 20 de julio de 2020

Uno de los grandes problemas que mantienen los contadores es poder definir en que momento se deben reclasificar las cuentas por pagar comerciales hacia deuda financiera cuando se realiza un factoring inverso, también denominadas confirming. El factoring inverso (o confirming) es un producto o servicio financiero por el que una entidad financiera actúa como gestor de los pagos entre una empresa (emisor) y sus proveedores nacionales. No siempre el hecho de firmar un factoring inverso determina la baja de un pasivo, sobre todo si las condiciones del contrato establecen los mismo períodos de pago que se mantenían con los proveedores originales.

Existe un término muy usado en contabilidad y es la denominación del juicio profesional y esto es definido como la manera más razonable de establecer un criterio de análisis para determinar la manera correcta de realizar una acción. El juicio profesional debe ser usado con la finalidad de establecer si un acuerdo de factoring inverso esta reemplazando las condiciones de pago establecidos en los acuerdos originales del contrato con un proveedor. Lo señalado es crucial para poder determinar si es que una cuenta por por pagar comercial debe denominarse como deuda financiera.

Lo primero que inicia el análisis es definir si la cuenta por pagar sujeta a un factoring inverso es realmente una cuenta por pagar comercial para ello se debe confirmar si esta acreencia cumple la definición de capital de trabajo. El capital de trabajo es definido como los recursos necesario de una entidad para poder desarrollar el trabajo operativo de un negocio, los cuales no solo deben entenderse como la diferencia entre activo corriente y pasivo corriente, sino como aquellas cuentas contables que implican la puesta de operación de un negocio que regularmente son establecidas en un período corriente, sobre la base del ciclo regular de un negocio.

Un tema adicional a considerar es el hecho que una ves que se identifique el cambio de condición del pasivo, se debe establecer una política para aclarar en que momento se deja de clasificar las transacciones como cuentas por pagar comerciales, cuando sabiendo que los acuerdos de financiamiento reemplazan a la condición del proveedor como acreedor de la compañía. Existen muchas empresas que van a querer forzar la figura de establecer la clasificación de cuantas por pagar comerciales hasta el límite del plazo original con el proveedor porque de lo contrario sus covenants bancarios pueden verse seriamente afectados.

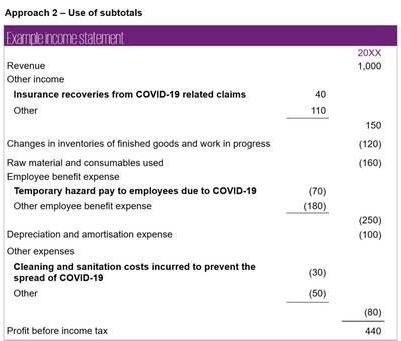

A continuación, adjuntamos el análisis efectuado por el Comité de IFRS del IASb, el cual resume como el regulador ha ido pensando para formular la respuesta relativa a los criterios que se deben usar para determinar la presentación y revelación de las transacciones de factoring inverso.

El Comité recibió una solicitud sobre acuerdos de factoring inverso. Específicamente, la solicitud preguntaba:

- ¿Cómo una entidad presenta pasivos con los que se relacionan los acuerdos de factoring inverso (es decir, cómo presenta los pasivos para pagar los bienes o servicios recibidos cuando las facturas relacionadas son parte de un acuerdo de factoring inverso)?; y

- ¿Qué información sobre los acuerdos de factoring inverso se requiere que una entidad revele en sus estados financieros.?

En un acuerdo de factoring inverso, una institución financiera acuerda pagar las cantidades que una entidad debe a los proveedores de la entidad y la entidad acuerda pagarle a la institución financiera en una fecha posterior a la que se les paga a los proveedores.

Presentación en el estado de situación financiera

La NIC 1 Presentación de estados financieros especifica los requisitos para la presentación de pasivos en el estado de situación financiera de una entidad. El párrafo 54 requiere que una entidad presente ‘cuentas comerciales y otras cuentas por pagar’ por separado de otros pasivos financieros. Las ‘cuentas por pagar comerciales y otras’ son suficientemente diferentes en naturaleza o función de otros pasivos financieros para garantizar una presentación separada (párrafo 57 de la NIC 1).

Esta Norma no prescribe ni el orden ni el formato en que una entidad presentará las partidas. El párrafo 54 simplemente enumera partidas que son lo suficientemente diferentes, en su naturaleza o función, como para justificar su presentación por separado en el estado de situación financiera. Además:

(a) Se añadirán otras partidas cuando el tamaño, naturaleza o función de una partida o grupo de partidas sea tal que la presentación por separado resulte relevante para comprender la situación financiera de la entidad; y

(b) las denominaciones utilizadas y la ordenación de las partidas o agrupaciones de partidas similares, podrán ser modificadas de acuerdo con la naturaleza de la entidad y de sus transacciones, para suministrar información que sea relevante para la comprensión de la situación financiera de la entidad. Por ejemplo, una institución financiera puede modificar las denominaciones anteriores para proporcionar información que sea relevante para sus operaciones.

Las Normas NIIF Ilustradas Parte A, NIC 1, 57

*El párrafo 11 (a) de la NIC 37 Provisiones, pasivos contingentes y activos contingentes establece que ‘las cuentas por pagar comerciales son pasivos para pagar por bienes o servicios que se han recibido o suministrado y que han sido facturados o formalmente acordados con el proveedor’. El párrafo 70 de la NIC 1 explica que «algunos pasivos corrientes, como las cuentas por pagar comerciales … son parte del capital de trabajo utilizado en el ciclo operativo normal de la entidad».

Párrafo 70 – Algunos pasivos corrientes, tales como las cuentas comerciales por pagar y otros pasivos acumulados (devengados), ya sea por costos de personal o por otros costos de operación, integran el capital de trabajo utilizado en el ciclo normal de operación de la entidad. Una entidad clasificará estas partidas de operación como pasivos corrientes aunque se vayan a liquidar después de los doce meses de la fecha del periodo sobre el que se informa. Para la clasificación de los activos y pasivos de una entidad se aplicará el mismo ciclo normal de operación. Cuando el ciclo normal de la operación no sea claramente identificable, se supondrá que su duración es de doce meses.

Párrafo 71 – Otros tipos de pasivos corrientes no se cancelan como parte del ciclo normal de la operación, pero deben liquidarse dentro de los doce meses siguientes a la fecha del periodo de presentación o se mantienen fundamentalmente con propósitos de negociación. Son ejemplos de este tipo algunos pasivos financieros que cumplen la definición como mantenidos para negociar de acuerdo con la NIIF 9, los descubiertos bancarios, y la parte corriente de los pasivos financieros no corrientes, los dividendos a pagar, los impuestos sobre las ganancias y otras cuentas por pagar no comerciales. Los pasivos financieros que proporcionan financiación a largo plazo (es decir, no forman parte del capital de trabajo utilizado en el ciclo normal de operación de la entidad) y que no deban liquidarse dentro de los doce meses a partir de la fecha del periodo de presentación, son pasivos no corrientes, sujetos a las condiciones de los párrafos 74 y 75.

Las Normas NIIF Ilustradas Parte A, NIC 1, 70′-71

Por lo tanto, el Comité concluyó que una entidad presenta un pasivo financiero como una operación comercial pagadera solo cuando:

- Representa una obligación de pagar por bienes o servicios;

- Se factura o se acuerda formalmente con el proveedor; y

- Es parte del capital de trabajo utilizado en el ciclo operativo normal de la entidad.

El párrafo 29 de la NIC 1 requiere que una entidad ‘presente por separado elementos de una naturaleza o función diferente a menos que sean irrelevantes’.

Una entidad presentará por separado cada clase significativa de partidas similares. Una entidad presentará por separado las partidas de naturaleza o función distinta, a menos que no tengan importancia relativa.

Las Normas NIIF Ilustradas Parte A, NIC 1, 57

El párrafo 57 especifica que las partidas individuales se incluyen en el estado de situación financiera cuando el tamaño, la naturaleza o la función de una partida (o la agregación de partidas similares) es tal que la presentación por separado es relevante para comprender la posición financiera de la entidad. Por consiguiente, el Comité concluyó que, aplicando la NIC 1, una entidad presenta:

- Otras cuentas por pagar junto con cuentas por pagar comerciales solo cuando esas otras cuentas por pagar tienen una naturaleza y función similares a las cuentas por pagar comerciales, por ejemplo, cuando otras cuentas por pagar son parte del capital de trabajo utilizado en el ciclo operativo normal de la entidad.

- Pasivos que forman parte de un acuerdo de factoring inverso por separado cuando el tamaño, la naturaleza o la función de esos pasivos hace que la presentación por separado sea relevante para comprender la posición financiera de la entidad. Al evaluar si se deben presentar dichos pasivos por separado (incluso si se debe desglosar el comercio y otras cuentas por pagar), una entidad considera los montos, la naturaleza y el momento de esos pasivos (párrafos 55 y 58 de la NIC 1).

El Comité observó que una entidad que evalúa si presentar pasivos que son parte de un acuerdo de factoring inverso por separado podría considerar factores que incluyen, por ejemplo:

- Si se proporciona seguridad adicional como parte del acuerdo que no se proporcionaría sin el acuerdo.

- Si los términos de los pasivos que forman parte del acuerdo son sustancialmente diferentes de los términos de las cuentas por pagar comerciales de la entidad que no son parte del acuerdo.

Baja de un pasivo financiero

Una entidad evalúa si y cuándo dar de baja en cuentas un pasivo que es (o se convierte) en parte de un acuerdo de factoring inverso que aplica los requisitos de baja en cuentas en la NIIF 9 Instrumentos financieros .

Una entidad que da de baja una operación pagadera a un proveedor y reconoce un nuevo pasivo financiero a una institución financiera aplica la NIC 1 para determinar cómo presentar ese nuevo pasivo en su estado de situación financiera (ver ‘Presentación en el estado de posición financiera’).

Presentación en el estado de flujos de efectivo

El párrafo 6 de la NIC 7 Estado de flujos de efectivo define:

- Actividades operativas como «las principales actividades generadoras de ingresos de la entidad y otras actividades que no son actividades de inversión o financiación»; y

- Actividades de financiación como «actividades que dan como resultado cambios en el tamaño y la composición del patrimonio aportado y los préstamos de la entidad».

Una entidad que ha celebrado un acuerdo de factoring inverso determina si clasificar los flujos de efectivo bajo el acuerdo como flujos de efectivo de actividades operativas o flujos de efectivo de actividades financieras. El Comité observó que la evaluación de una entidad de la naturaleza de los pasivos que forman parte del acuerdo puede ayudar a determinar la naturaleza de los flujos de efectivo relacionados que surgen de las actividades operativas o financieras. Por ejemplo, si la entidad considera que el pasivo relacionado es una operación u otro pago que es parte del capital de trabajo utilizado en las principales actividades generadoras de ingresos de la entidad, la entidad presenta salidas de efectivo para liquidar el pasivo como resultado de las actividades operativas en su estado de flujos de efectivo. A diferencia de,

Las transacciones de inversión y financiación que no requieren el uso de efectivo o equivalentes de efectivo se excluyen del estado de flujos de efectivo de la entidad (párrafo 43 de la NIC 7). En consecuencia, si se produce un flujo de entrada y salida de efectivo para una entidad cuando una factura se factoriza como parte de un acuerdo de factoring inverso, la entidad presenta esos flujos de efectivo en su estado de flujos de efectivo. Si no hay flujos de efectivo involucrados en una transacción financiera de una entidad, la entidad revela la transacción en otra parte de los estados financieros de una manera que proporciona toda la información relevante sobre la actividad financiera (párrafo 43 de la NIC 7).

Notas a los Estados Financieros

El párrafo 44A de la NIC 7 requiere que una entidad proporcione ‘revelaciones que permitan a los usuarios de los estados financieros evaluar los cambios en los pasivos que surgen de las actividades financieras, incluidos los cambios que surgen de los flujos de efectivo y los cambios que no son en efectivo’. El Comité señaló que dicha revelación es necesaria para los pasivos que forman parte de un acuerdo de factoring inverso si los flujos de efectivo para esos pasivos se clasificaron, o los flujos de efectivo futuros se clasificarán como flujos de efectivo de actividades financieras.

NIIF 7 Instrumentos financieros: Las revelaciones definen el riesgo de liquidez como ‘el riesgo de que una entidad encuentre dificultades para cumplir con las obligaciones asociadas con los pasivos financieros que se liquidan entregando efectivo u otro activo financiero’. El Comité observó que los acuerdos de factoring inverso a menudo generan riesgo de liquidez porque:

- La entidad ha concentrado una parte de sus pasivos con una institución financiera en lugar de un grupo diverso de proveedores. La entidad también puede obtener otras fuentes de financiación de la institución financiera que proporciona el acuerdo de factoring inverso Si la entidad tuviera dificultades para cumplir con sus obligaciones, dicha concentración aumentaría el riesgo de que la entidad tenga que pagar una cantidad significativa, a la vez, a una contraparte.

- Algunos proveedores pueden haberse acostumbrado o depender del pago anticipado de sus cuentas comerciales por cobrar en virtud del acuerdo de factoring inverso. Si la institución financiera retirara el acuerdo de factoring inverso, esos proveedores podrían exigir plazos de crédito más cortos. Los plazos de crédito más cortos podrían afectar la capacidad de la entidad para liquidar pasivos, particularmente si la entidad ya estuviera en dificultades financieras.

Los párrafos 33 a 35 de la NIIF 7 requieren que una entidad revele cómo surgen las exposiciones al riesgo derivadas de instrumentos financieros, incluido el riesgo de liquidez, los objetivos, políticas y procesos de la entidad para gestionar el riesgo, datos cuantitativos resumidos sobre la exposición de la entidad al riesgo de liquidez al final del período sobre el que se informa (incluida información adicional si estos datos no son representativos de la exposición de la entidad al riesgo de liquidez durante el período) y las concentraciones de riesgo. Los párrafos 39 y B11F de la NIIF 7 especifican requisitos y factores adicionales que una entidad podría considerar al proporcionar revelaciones de riesgo de liquidez.

Una entidad aplica el juicio para determinar si debe proporcionar revelaciones adicionales en las notas sobre el efecto de los acuerdos de factoring inverso en su posición financiera, desempeño financiero y flujos de efectivo. El Comité observó que:

- Evaluar cómo presentar pasivos y flujos de efectivo relacionados con acuerdos de factoring inverso puede implicar un juicio. Una entidad revela juicios que la administración ha hecho a este respecto si se encuentran entre los juicios hechos que tienen el efecto más significativo sobre los importes reconocidos en los estados financieros (párrafo 122 de la NIC 1).

- Los acuerdos de factoring inverso pueden tener un efecto material en los estados financieros de una entidad. Una entidad proporciona información sobre los acuerdos de factoring inverso en sus estados financieros en la medida en que dicha información sea relevante para la comprensión de cualquiera de esos estados financieros (párrafo 112 de la NIC 1).

El Comité observó que hacer juicios de materialidad implica consideraciones tanto cuantitativas como cualitativas.

El Comité concluyó que los principios y requisitos de las Normas NIIF proporcionan una base adecuada para que una entidad determine la presentación de pasivos que forman parte de los acuerdos de factoring inverso, la presentación de los flujos de efectivo relacionados y la información a revelar en las notas sobre, por ejemplo, los riesgos de liquidez que surgen en tales acuerdos. En consecuencia, el Comité [decidió] no agregar estos asuntos a su agenda de establecimiento de normas.

Como han podido apreciar, el presente artículo les proporciona las bases contables necesarias para poder concluir si una transacción suscrita con una entidad financiera, bajo la denominación de factoring inverso , califica como deuda financiera y como debe tratarse desde la perspectiva de presentación y revelación. Ejercer el juicio profesional es necesario para determinar sobre todo el momento en que se genera la baja del pasivo y como ello impacta en la presentación del pasivo. También considerar que el incumplimiento de un covenants bancario es independiente del análisis y no puede tomarse en cuenta para justificar una decisión, ejercer una conclusión es una medida independiente basada en la naturaleza de la realidad económica de las transacciones.

Fuente: https://bit.ly/2WFzK1Y – IASB – https://www.ifrs.org/

Compartir en:

Otras Publicaciones