Publicaciones

Uno de los grandes problemas que mantienen los contadores es poder definir en que momento se deben reclasificar las cuentas por pagar comerciales hacia deuda financiera cuando se realiza un factoring inverso, también denominadas confirming. El factoring inverso (o confirming) es un producto o servicio financiero por el que una entidad financiera actúa como gestor de los pagos entre una empresa (emisor) y sus proveedores nacionales. No siempre el hecho de firmar un factoring inverso determina la baja de un pasivo, sobre todo si las condiciones del contrato establecen los mismo períodos de pago que se mantenían con los proveedores originales. Existe un término muy usado en contabilidad y es la denominación del juicio profesional y esto es definido como la manera más razonable de establecer un criterio de análisis para determinar la manera correcta de realizar una acción. El juicio profesional debe ser usado con la finalidad de establecer si un acuerdo de factoring inverso esta reemplazando las condiciones de pago establecidos en los acuerdos originales del contrato con un proveedor. Lo señalado es crucial para poder determinar si es que una cuenta por por pagar comercial debe denominarse como deuda financiera. Lo primero que inicia el análisis es definir si la cuenta por pagar sujeta a un factoring inverso es realmente una cuenta por pagar comercial para ello se debe confirmar si esta acreencia cumple la definición de capital de trabajo. El capital de trabajo es definido como los recursos necesario de una entidad para poder desarrollar el trabajo operativo de un negocio, los cuales no solo deben entenderse como la diferencia entre activo corriente y pasivo corriente, sino como aquellas cuentas contables que implican la puesta de operación de un negocio que regularmente son establecidas en un período corriente, sobre la base del ciclo regular de un negocio. Un tema adicional a considerar es el hecho que una ves que se identifique el cambio de condición del pasivo, se debe establecer una política para aclarar en que momento se deja de clasificar las transacciones como cuentas por pagar comerciales, cuando sabiendo que los acuerdos de financiamiento reemplazan a la condición del proveedor como acreedor de la compañía. Existen muchas empresas que van a querer forzar la figura de establecer la clasificación de cuantas por pagar comerciales hasta el límite del plazo original con el proveedor porque de lo contrario sus covenants bancarios pueden verse seriamente afectados. A continuación, adjuntamos el análisis efectuado por el Comité de IFRS del IASb, el cual resume como el regulador ha ido pensando para formular la respuesta relativa a los criterios que se deben usar para determinar la presentación y revelación de las transacciones de factoring inverso. El Comité recibió una solicitud sobre acuerdos de factoring inverso. Específicamente, la solicitud preguntaba: ¿Cómo una entidad presenta pasivos con los que se relacionan los acuerdos de factoring inverso (es decir, cómo presenta los pasivos para pagar los bienes o servicios recibidos cuando las facturas relacionadas son parte de un acuerdo de factoring inverso)?; y ¿Qué información sobre los acuerdos de factoring inverso se requiere que una entidad revele en sus estados financieros.? En un acuerdo de factoring inverso, una institución financiera acuerda pagar las cantidades que una entidad debe a los proveedores de la entidad y la entidad acuerda pagarle a la institución financiera en una fecha posterior a la que se les paga a los proveedores. Presentación en el estado de situación financiera La NIC 1 Presentación de estados financieros especifica los requisitos para la presentación de pasivos en el estado de situación financiera de una entidad. El párrafo 54 requiere que una entidad presente ‘cuentas comerciales y otras cuentas por pagar’ por separado de otros pasivos financieros. Las ‘cuentas por pagar comerciales y otras’ son suficientemente diferentes en naturaleza o función de otros pasivos financieros para garantizar una presentación separada (párrafo 57 de la NIC 1). Esta Norma no prescribe ni el orden ni el formato en que una entidad presentará las partidas. El párrafo 54 simplemente enumera partidas que son lo suficientemente diferentes, en su naturaleza o función, como para justificar su presentación por separado en el estado de situación financiera. Además: (a) Se añadirán otras partidas cuando el tamaño, naturaleza o función de una partida o grupo de partidas sea tal que la presentación por separado resulte relevante para comprender la situación financiera de la entidad; y (b) las denominaciones utilizadas y la ordenación de las partidas o agrupaciones de partidas similares, podrán ser modificadas de acuerdo con la naturaleza de la entidad y de sus transacciones, para suministrar información que sea relevante para la comprensión de la situación financiera de la entidad. Por ejemplo, una institución financiera puede modificar las denominaciones anteriores para proporcionar información que sea relevante para sus operaciones. Las Normas NIIF Ilustradas Parte A, NIC 1, 57 *El párrafo 11 (a) de la NIC 37 Provisiones, pasivos contingentes y activos contingentes establece que ‘las cuentas por pagar comerciales son pasivos para pagar por bienes o servicios que se han recibido o suministrado y que han sido facturados o formalmente acordados con el proveedor’. El párrafo 70 de la NIC 1 explica que «algunos pasivos corrientes, como las cuentas por pagar comerciales … son parte del capital de trabajo utilizado en el ciclo operativo normal de la entidad». Párrafo 70 – Algunos pasivos corrientes, tales como las cuentas comerciales por pagar y otros pasivos acumulados (devengados), ya sea por costos de personal o por otros costos de operación, integran el capital de trabajo utilizado en el ciclo normal de operación de la entidad. Una entidad clasificará estas partidas de operación como pasivos corrientes aunque se vayan a liquidar después de los doce meses de la fecha del periodo sobre el que se informa. Para la clasificación de los activos y pasivos de una entidad se aplicará el mismo ciclo normal de operación. Cuando el ciclo normal de la operación no sea claramente identificable, se supondrá que su duración es de doce meses. Párrafo 71 – Otros tipos de pasivos corrientes no se cancelan como parte del ciclo normal de la operación, pero deben liquidarse dentro de los doce meses siguientes a la fecha del periodo de presentación o se mantienen fundamentalmente con propósitos de negociación. Son ejemplos de este tipo algunos pasivos financieros que cumplen la definición como mantenidos para negociar de acuerdo con la NIIF 9, los descubiertos bancarios, y la parte corriente de los pasivos financieros no corrientes, los dividendos a pagar, los impuestos sobre las ganancias y otras cuentas por pagar no comerciales. Los pasivos financieros que proporcionan financiación a largo plazo (es decir, no forman parte del capital de trabajo utilizado en el ciclo normal de operación de la entidad) y que no deban liquidarse dentro de los doce meses a partir de la fecha del periodo de presentación, son pasivos no corrientes, sujetos a las condiciones de los párrafos 74 y 75. Las Normas NIIF Ilustradas Parte A, NIC 1, 70′-71 Por lo tanto, el Comité concluyó que una entidad presenta un pasivo financiero como una operación comercial pagadera solo cuando: Representa una obligación de pagar por bienes o servicios; Se factura o se acuerda formalmente con el proveedor; y Es parte del capital de trabajo utilizado en el ciclo operativo normal de la entidad. El párrafo 29 de la NIC 1 requiere que una entidad ‘presente por separado elementos de una naturaleza o función diferente a menos que sean irrelevantes’. Una entidad presentará por separado cada clase significativa de partidas similares. Una entidad presentará por separado las partidas de naturaleza o función distinta, a menos que no tengan importancia relativa. Las Normas NIIF Ilustradas Parte A, NIC 1, 57 El párrafo 57 especifica que las partidas individuales se incluyen en el estado de situación financiera cuando el tamaño, la naturaleza o la función de una partida (o la agregación de partidas similares) es tal que la presentación por separado es relevante para comprender la posición financiera de la entidad. Por consiguiente, el Comité concluyó que, aplicando la NIC 1, una entidad presenta: Otras cuentas por pagar junto con cuentas por pagar comerciales solo cuando esas otras cuentas por pagar tienen una naturaleza y función similares a las cuentas por pagar comerciales, por ejemplo, cuando otras cuentas por pagar son parte del capital de trabajo utilizado en el ciclo operativo normal de la entidad. Pasivos que forman parte de un acuerdo de factoring inverso por separado cuando el tamaño, la naturaleza o la función de esos pasivos hace que la presentación por separado sea relevante para comprender la posición financiera de la entidad. Al evaluar si se deben presentar dichos pasivos por separado (incluso si se debe desglosar el comercio y otras cuentas por pagar), una entidad considera los montos, la naturaleza y el momento de esos pasivos (párrafos 55 y 58 de la NIC 1). El Comité observó que una entidad que evalúa si presentar pasivos que son parte de un acuerdo de factoring inverso por separado podría considerar factores que incluyen, por ejemplo: Si se proporciona seguridad adicional como parte del acuerdo que no se proporcionaría sin el acuerdo. Si los términos de los pasivos que forman parte del acuerdo son sustancialmente diferentes de los términos de las cuentas por pagar comerciales de la entidad que no son parte del acuerdo. Baja de un pasivo financiero Una entidad evalúa si y cuándo dar de baja en cuentas un pasivo que es (o se convierte) en parte de un acuerdo de factoring inverso que aplica los requisitos de baja en cuentas en la NIIF 9 Instrumentos financieros . Una entidad que da de baja una operación pagadera a un proveedor y reconoce un nuevo pasivo financiero a una institución financiera aplica la NIC 1 para determinar cómo presentar ese nuevo pasivo en su estado de situación financiera (ver ‘Presentación en el estado de posición financiera’). Presentación en el estado de flujos de efectivo El párrafo 6 de la NIC 7 Estado de flujos de efectivo define: Actividades operativas como «las principales actividades generadoras de ingresos de la entidad y otras actividades que no son actividades de inversión o financiación»; y Actividades de financiación como «actividades que dan como resultado cambios en el tamaño y la composición del patrimonio aportado y los préstamos de la entidad». Una entidad que ha celebrado un acuerdo de factoring inverso determina si clasificar los flujos de efectivo bajo el acuerdo como flujos de efectivo de actividades operativas o flujos de efectivo de actividades financieras. El Comité observó que la evaluación de una entidad de la naturaleza de los pasivos que forman parte del acuerdo puede ayudar a determinar la naturaleza de los flujos de efectivo relacionados que surgen de las actividades operativas o financieras. Por ejemplo, si la entidad considera que el pasivo relacionado es una operación u otro pago que es parte del capital de trabajo utilizado en las principales actividades generadoras de ingresos de la entidad, la entidad presenta salidas de efectivo para liquidar el pasivo como resultado de las actividades operativas en su estado de flujos de efectivo. A diferencia de, Las transacciones de inversión y financiación que no requieren el uso de efectivo o equivalentes de efectivo se excluyen del estado de flujos de efectivo de la entidad (párrafo 43 de la NIC 7). En consecuencia, si se produce un flujo de entrada y salida de efectivo para una entidad cuando una factura se factoriza como parte de un acuerdo de factoring inverso, la entidad presenta esos flujos de efectivo en su estado de flujos de efectivo. Si no hay flujos de efectivo involucrados en una transacción financiera de una entidad, la entidad revela la transacción en otra parte de los estados financieros de una manera que proporciona toda la información relevante sobre la actividad financiera (párrafo 43 de la NIC 7). Notas a los Estados Financieros El párrafo 44A de la NIC 7 requiere que una entidad proporcione ‘revelaciones que permitan a los usuarios de los estados financieros evaluar los cambios en los pasivos que surgen de las actividades financieras, incluidos los cambios que surgen de los flujos de efectivo y los cambios que no son en efectivo’. El Comité señaló que dicha revelación es necesaria para los pasivos que forman parte de un acuerdo de factoring inverso si los flujos de efectivo para esos pasivos se clasificaron, o los flujos de efectivo futuros se clasificarán como flujos de efectivo de actividades financieras. NIIF 7 Instrumentos financieros: Las revelaciones definen el riesgo de liquidez como ‘el riesgo de que una entidad encuentre dificultades para cumplir con las obligaciones asociadas con los pasivos financieros que se liquidan entregando efectivo u otro activo financiero’. El Comité observó que los acuerdos de factoring inverso a menudo generan riesgo de liquidez porque: La entidad ha concentrado una parte de sus pasivos con una institución financiera en lugar de un grupo diverso de proveedores. La entidad también puede obtener otras fuentes de financiación de la institución financiera que proporciona el acuerdo de factoring inverso Si la entidad tuviera dificultades para cumplir con sus obligaciones, dicha concentración aumentaría el riesgo de que la entidad tenga que pagar una cantidad significativa, a la vez, a una contraparte. Algunos proveedores pueden haberse acostumbrado o depender del pago anticipado de sus cuentas comerciales por cobrar en virtud del acuerdo de factoring inverso. Si la institución financiera retirara el acuerdo de factoring inverso, esos proveedores podrían exigir plazos de crédito más cortos. Los plazos de crédito más cortos podrían afectar la capacidad de la entidad para liquidar pasivos, particularmente si la entidad ya estuviera en dificultades financieras. Los párrafos 33 a 35 de la NIIF 7 requieren que una entidad revele cómo surgen las exposiciones al riesgo derivadas de instrumentos financieros, incluido el riesgo de liquidez, los objetivos, políticas y procesos de la entidad para gestionar el riesgo, datos cuantitativos resumidos sobre la exposición de la entidad al riesgo de liquidez al final del período sobre el que se informa (incluida información adicional si estos datos no son representativos de la exposición de la entidad al riesgo de liquidez durante el período) y las concentraciones de riesgo. Los párrafos 39 y B11F de la NIIF 7 especifican requisitos y factores adicionales que una entidad podría considerar al proporcionar revelaciones de riesgo de liquidez. Una entidad aplica el juicio para determinar si debe proporcionar revelaciones adicionales en las notas sobre el efecto de los acuerdos de factoring inverso en su posición financiera, desempeño financiero y flujos de efectivo. El Comité observó que: Evaluar cómo presentar pasivos y flujos de efectivo relacionados con acuerdos de factoring inverso puede implicar un juicio. Una entidad revela juicios que la administración ha hecho a este respecto si se encuentran entre los juicios hechos que tienen el efecto más significativo sobre los importes reconocidos en los estados financieros (párrafo 122 de la NIC 1). Los acuerdos de factoring inverso pueden tener un efecto material en los estados financieros de una entidad. Una entidad proporciona información sobre los acuerdos de factoring inverso en sus estados financieros en la medida en que dicha información sea relevante para la comprensión de cualquiera de esos estados financieros (párrafo 112 de la NIC 1). El Comité observó que hacer juicios de materialidad implica consideraciones tanto cuantitativas como cualitativas. El Comité concluyó que los principios y requisitos de las Normas NIIF proporcionan una base adecuada para que una entidad determine la presentación de pasivos que forman parte de los acuerdos de factoring inverso, la presentación de los flujos de efectivo relacionados y la información a revelar en las notas sobre, por ejemplo, los riesgos de liquidez que surgen en tales acuerdos. En consecuencia, el Comité [decidió] no agregar estos asuntos a su agenda de establecimiento de normas. Como han podido apreciar, el presente artículo les proporciona las bases contables necesarias para poder concluir si una transacción suscrita con una entidad financiera, bajo la denominación de factoring inverso , califica como deuda financiera y como debe tratarse desde la perspectiva de presentación y revelación. Ejercer el juicio profesional es necesario para determinar sobre todo el momento en que se genera la baja del pasivo y como ello impacta en la presentación del pasivo. También considerar que el incumplimiento de un covenants bancario es independiente del análisis y no puede tomarse en cuenta para justificar una decisión, ejercer una conclusión es una medida independiente basada en la naturaleza de la realidad económica de las transacciones. Fuente: https://bit.ly/2WFzK1Y – IASB – https://www.ifrs.org/

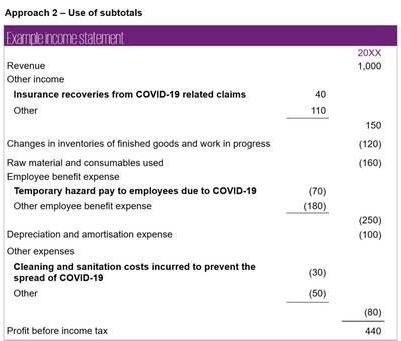

¿Situación actual? El mes de julio de 2020 ha sido un mes representativo en el mercado peruano, se han ido dando una serie de disposiciones gubernamentales referidas a regular el trabajo remoto y presencial en los centros de trabajo (protocolos de trabajo y disposiciones legales), ello hace necesario que se pongan a accionar la cuantificación de los resultados originados por el confinamiento y como debemos hacer para revelar todos los efectos originados por la pandemia mundial en los resultados financieros de las empresas. En tal sentido es de suma importancia el análisis que a continuación se presenta y que ha sido elaborado por una de las Big Four, el cual pasaremos a considerar en su versión de traducción libre al español e incorporando nuestros comentarios relacionados y agregados para mejorar su comprensión. La pandemia de coronavirus COVID-19 está afectando el desempeño financiero de muchas compañías. Las empresas pueden intentar resaltar y explicar estos impactos, es decir, al incluir información cuantitativa y cualitativa sobre ellos, ya sea dentro o fuera de los estados financieros. Proporcionarán información que no se presente en ninguno de los estados financieros, pero que es relevante para entender cualquiera de ellos. Las Normas NIIF Ilustradas Parte A, NIC 1, 112, c) Nos enfocamos aquí principalmente en cómo las compañías podrían presentar estos impactos en el desempeño financiero en el estado de resultados. Destacamos asuntos específicos que, en nuestra opinión, las compañías deben considerar al determinar cómo presentarlos y divulgarlos en su estado de resultados y notas relacionadas. La forma en que una compañía refleje los impactos de COVID-19 en el estado de resultados dependerá de sus hechos y circunstancias específicos, incluida la naturaleza y el alcance de esos impactos en la compañía y la capacidad de la compañía para determinar los impactos de manera no arbitraria, es decir para cuantificarlos de manera confiable. Si una empresa presenta sus impactos COVID-19 en el estado de resultados o los revela en las notas dependerá de la presencia de esos impactos en la empresa y su capacidad para cuantificarlos de manera confia. Una de las primeras interrogantes que estamos recibiendo de las gerencias en las compañías con los cuales trabajamos es conocer dónde se deben clasificar los efectos contables de Covid19. No efectuar esta clasificación origina la falta de comparabilidad en los estados financieros, ello conduce a la idea central de querer clasificar los conceptos irregulares en una cuenta central y específica. Entrar en más detalles Determinar dónde presentar los impactos de COVID-19 en los estados financieros Cuando las partidas de ingreso o gasto son materiales (tienen importancia relativa), una entidad revelará de forma separada información sobre su naturaleza e importe. Las Normas NIIF Ilustradas Parte A, NIC 1, 97 Si una empresa presenta sus impactos COVID-19 en el estado de resultados o si los revela en las notas dependerá de la presencia de esos impactos en la empresa; y su capacidad para determinarlos de forma no arbitraria. Determinar los impactos de COVID-19 de manera no arbitraria puede ser un desafío porque distinguir entre ingresos y gastos que son parte de las operaciones normales y aquellos relacionados con la pandemia puede implicar una subjetividad significativa. Las empresas deben evaluar cuidadosamente si pueden determinar los impactos de COVID-19 de forma no arbitraria, a fin de proporcionar información relevante y confiable a los usuarios de sus estados financieros. En algunos casos, la compañía puede determinar los impactos de COVID-19 pero descubre que son penetrantes, por ejemplo, afecta a casi todas las líneas de pedido. En estos casos, puede ser menos significativo presentar los impactos por separado en el estado de resultados. En cambio, puede ser apropiado revelarlos en las notas. En otros casos, los impactos de COVID-19 pueden ser tan generalizados que la compañía no puede determinar los impactos generales de COVID-19 de manera no arbitraria. En estas circunstancias, creemos que la empresa no debe presentarlos en el estado de resultados. En cambio, debería considerar revelarlos en las notas, proporcionar información cuantitativa (cuando sea posible) y cualitativa, y declarar si ha identificado solo algunos o todos los impactos. Una empresa debe asegurarse de que su presentación elegida no sea engañosa y sea relevante para la comprensión de los usuarios de sus estados financieros. [Insights 4.1.20.40] Por ejemplo, sería inapropiado presentar o divulgar solo los gastos relacionados con COVID-19, y omitir los ingresos relacionados, si tanto los ingresos como los gastos se ven afectados. Las empresas también deben considerar cualquier orientación normativa relevante sobre la presentación y divulgación de los impactos de COVID-19 en los estados financieros. Por ejemplo, en su reciente declaración pública, el regulador europeo, ESMA 1 , pide precaución con respecto a cualquier presentación separada de los impactos en el estado de resultados debido a su omnipresencia. Alienta a los emisores a proporcionar información cuantitativa sobre los impactos en las notas. Determinación de ingresos y gastos relacionados con COVID-19 Al determinar los impactos de COVID-19, creemos que una empresa debe considerar como relacionado con COVID-19 solo los ingresos y gastos que son incrementales y directamente atribuibles a COVID-19 . Estos son ingresos y gastos que no se habrían ganado o incurrido si la pandemia COVID-19 no hubiera ocurrido y no se espera que se repitan una vez que los efectos hayan disminuido en gran medida. Los ingresos y gastos recurrentes que se ganarían o incurrirían independientemente de COVID-19 no son incrementales. Por lo tanto, creemos que estos no se consideran ingresos o gastos relacionados con COVID-19 y no deben describirse como tales en el estado de resultados. Por ejemplo: a) nómina para empleados inactivos; b) depreciación de las instalaciones de la planta cuando se suspende la producción; y c) alquiler y costos de servicios públicos incurridos durante cierres temporales. Sin embargo, las compañías pueden divulgar información adicional en las notas sobre los impactos de COVID-19 en su desempeño financiero siempre que la información sea útil para la comprensión de los usuarios y no engañosa. Vea a continuación una discusión sobre cómo clasificar los ingresos y gastos relacionados con COVID-19 como ‘inusuales’ o ‘excepcionales’. La determinación de los montos de ingresos y gastos incrementales directamente atribuibles a COVID-19 requerirá juicio, cuyo nivel dependerá de los hechos y circunstancias específicos y la divulgación a este efecto puede ser necesaria. Ciertos tipos de ingresos y gastos pueden determinarse más fácilmente en relación con COVID-19. Por ejemplo: a) costos adicionales de limpieza y saneamiento incurridos como parte del control o prevención de infecciones; b) pago de riesgo temporal a los empleados; c) multas por demoras o incumplimiento de contratos debido al cierre de instalaciones de producción; y d) concesiones de alquiler de arrendadores que se producen como consecuencia directa de COVID-19. Para otros tipos, puede ser difícil determinar si COVID-19 u otros factores los impulsaron y en qué medida, por ejemplo, pérdidas crediticias esperadas, pérdidas por deterioro de activos no financieros y pérdidas de valor razonable en inversiones de capital. En general, la clave es si una empresa puede determinar los ingresos y gastos incrementales de forma no arbitraria. Si esto no es posible, la compañía considera revelar información adicional en las notas. Esta sección es de las más importantes de este artículo y es que el criterio discrecional puede predominar en una clasificación como partida separada de Covid19, un ejemplo claro es la de los costos de paralización de planta. Son realmente los costos de paralización de planta un costos atribuible al efecto de Covid19, es un tema por analizar y que muchas gerencias tratarán de vincular con la pandemia. Bajo la definición de costos incrementales pudiera no ser tan vinculante, considerando que estos costos serían incurridos de todas maneras, así no hubiera presente una pandemia. Clasificación de los ingresos y gastos relacionados con COVID-19 como ‘inusuales’ o ‘excepcionales’ Las normas IFRS no prohíben que las compañías presenten artículos inusuales o excepcionales. Sin embargo, a las compañías no se les permite describir tales elementos como «extraordinarios». [Insights 4.1.100.10] Una entidad no presentará ninguna partida de ingreso o gasto como partidas extraordinarias en los estados que presenten el resultado del periodo y otro resultado integral o en las notas. Las Normas NIIF Ilustradas Parte A, NIC 1, 87 Los términos ‘inusual’ y ‘excepcional’ no están definidos en las Normas. En nuestra opinión, si se usa la descripción ‘inusual’ o ‘excepcional’, entonces su uso debe ser poco frecuente y reservado para elementos que justifiquen una prominencia mayor que la lograda por presentación o divulgación por separado. [Insights 4.1.100.30] Creemos que puede ser apropiado clasificar los ingresos y gastos relacionados con COVID-19 como ‘inusuales’ o ‘excepcionales’. De acuerdo con el enfoque de identificar los ingresos y gastos relacionados con COVID-19, creemos que solo los ingresos y gastos incrementales directamente atribuibles a COVID-19 podrían clasificarse de esta manera. Si una empresa clasifica los ingresos y gastos relacionados con COVID-19 como ‘inusuales’ o ‘excepcionales’, entonces usa el término de manera consistente y describe el término en las notas para proporcionar claridad a los usuarios de los estados financieros. [Insights 4.1.100.60] Si un artículo de gastos se clasifica como ‘excepcional’ o ‘inusual’, entonces, en nuestra opinión, la descripción utilizada por la compañía debe incluir la naturaleza del artículo, por ejemplo, costos de limpieza excepcionales debido a COVID-19. Creemos que describir un artículo simplemente como «excepcional» o «inusual» no cumple con el requisito de que las cantidades se clasifiquen por su naturaleza o función (ver más abajo). Del mismo modo, creemos que simplemente describir un elemento de ingresos o gastos como ‘relacionado con COVID-19’ es insuficiente: la naturaleza del elemento también debe proporcionarse, por ejemplo, los costos de limpieza relacionados con COVID-19. Las notas a los estados financieros también deben incluir una explicación adicional de la naturaleza del monto y su caracterización como ‘excepcional’ o ‘inusual’ o ‘relacionado con COVID-19’. [Insights 4.1.100.40] La clasificación de las partidas como de naturaleza inusual o excepcional no está prevista en los IFRS, hay que considerar el hecho « de que no esté previsto » no constituye una negación a su uso. Las mismas normas contables establecen la facultad para efectuar la revelación consistente y apoyar en su divulgación con la necesidad de que el usuario comprenda la razón de la existencia de la partida que cumple esa definición. Tal como se establece en este artículo, existe una interpretación sólida para sostener la clasificación de este concepto, pero se requiere una adecuada divulgación. La presentación de los gastos relacionados con COVID-19 dependerá de la estructura actual del estado de resultados. Si una compañía determina que presentar los impactos de COVID-19 en el estado de resultados es apropiado, entonces considera cómo esto encajaría en la estructura actual del estado de resultados, en particular, la clasificación de gastos. Según la NIC 1, los gastos se clasifican según su función (por ejemplo, costo de ventas, distribución, administración) o su naturaleza (por ejemplo, costos de personal, depreciación, amortización). Este análisis puede presentarse en el estado de resultados o en las notas. La clasificación elegida generalmente se aplica de manera consistente de un período al siguiente. [Insights 4.1.20–40] Párrafo 99 Una entidad presentará un desglose de los gastos reconocidos en el resultado, utilizando una clasificación basada en la naturaleza o en la función de ellos dentro de la entidad, lo que proporcione una información que sea fiable y más relevante. Párrafo 100 Se recomienda que las entidades presenten el desglose del párrafo 99 en el estado que presente el resultado del periodo y otro resultado integral. Párrafo 101 Los gastos se subclasifican para destacar los componentes del rendimiento financiero, que puedan ser diferentes en términos de frecuencia, potencial de ganancia o pérdida y capacidad de predicción. Este desglose se proporciona en una de las dos formas descritas a continuación. Párrafo 102 La primera forma de desglose es el método de la “naturaleza de los gastos”. Una entidad agrupará gastos dentro del resultado de acuerdo con su naturaleza (por ejemplo depreciación, compras de materiales, costos de transporte, beneficios a los empleados y costos de publicidad) y no los re-distribuirá atendiendo a las diferentes funciones que se desarrollan en la entidad. Este método resulta fácil de aplicar, porque no es necesario distribuir los gastos en clasificaciones funcionales. Un ejemplo de clasificación que utiliza el método de la naturaleza de los gastos es el siguiente: – Ingresos de actividades ordinarias – Otros ingresos – Variación en los inventarios de productos terminados y en proceso – Consumos de materias primas y consumibles – Gastos por beneficios a los empleados – Gastos por depreciación y amortización – Otros gastos – Total de gastos – Ganancia antes de impuestos Párrafo 103 La segunda forma de desglose es el método de la “función de los gastos” o del “costo de las ventas”, y clasifica los gastos de acuerdo con su función como parte del costo de las ventas o, por ejemplo, de los costos de actividades de distribución o administración. Como mínimo una entidad revelará, según este método, su costo de ventas de forma separada de otros gastos. Este método puede proporcionar a los usuarios una información más relevante que la clasificación de gastos por naturaleza, pero la distribución de los costos por función puede requerir asignaciones arbitrarias, e implicar la realización de juicios de importancia. Un ejemplo de clasificación utilizando el método de gastos por función es el siguiente: – Ingresos de actividades ordinarias – Costo de ventas – Ganancia bruta – Costos de distribución – Gastos de administración – Otros gastos – Ganancia antes de impuestos Párrafo 104 Una entidad que clasifique los gastos por función revelará información adicional sobre la naturaleza de ellos, donde incluirá los gastos por depreciación y amortización y el gasto por beneficios a los empleados. Párrafo 105 La elección entre el método de la naturaleza de los gastos o de la función de los gastos dependerá de factores históricos, así como del sector industrial y de la naturaleza de la entidad. Ambos métodos suministran una indicación de los costos que puedan variar directa o indirectamente, con el nivel de ventas o de producción de la entidad. Puesto que cada método de presentación tiene ventajas para tipos distintos de entidades, esta Norma requiere que la gerencia seleccione la presentación que sea fiable y más relevante. Sin embargo, puesto que la información sobre la naturaleza de los gastos es útil para predecir los flujos de efectivo futuros, se requieren información a revelar adicional cuando se utiliza la clasificación de la función de los gastos. En el párrafo 104, “beneficios a los empleados” tiene el mismo significado que en la NIC 19. Las Normas NIIF Ilustradas Parte A, NIC 1 Cuando una empresa presenta el análisis de gastos en el estado de resultados en lugar de en las notas, en nuestra opinión, la cantidad de gastos descritos como ‘relacionados con COVID-19’ debe clasificarse por función o naturaleza, de la misma manera que los gastos que sí no relacionado con COVID-19. [Insights 4.1.100.50]. En consecuencia, creemos que puede ser inapropiado presentar una partida individual para el monto total de gastos relacionados con COVID-19 en el estado de resultados cuando afecta los gastos de una compañía a través de diferentes naturalezas o funciones. Ejemplo: presentación en el estado de resultados cuando los gastos se clasifican por naturaleza A continuación, ilustramos cómo una empresa que clasifica los gastos por naturaleza podría presentar sus gastos relacionados con COVID-19 en el estado de resultados, utilizando paréntesis y subtotales.

En abril de 2013, el FASB emitió el ASU 2013-07 -Presentación de Estados Financieros (Tópico 205), el cual aborda el tratamiento contable de los activos netos de empresas en liquidación y busca dar respuesta a estas tres interrogantes:

¿Cuándo una entidad debería convertirse en la base de liquidación de la contabilidad?

¿Cómo se debe medir los activos, pasivos y otros elementos?

¿Cuál es la información que la entidad debe revelar en los estados financieros?

El Comité NIIF recibió una solicitud sobre la contabilización de los costos relacionados con transformación biológica (gasto posterior) de activos biológicos medidos a valor razonable, menos costos de venta aplicando la NIC 41. La solicitud preguntó si una entidad capitaliza posteriormente gastos (es decir, lo agrega al importe en libros del activo) o, en cambio, reconoce un gasto posterior como gasto cuando se incurre. La NIC 41 no especifica la contabilización del gasto posterior para activos biológicos medido al valor razonable menos los costos de venta. El párrafo B62 de la Base para las Conclusiones sobre la NIC 41 explica que "… el Consejo [IASC] decidió no prescribir explícitamente la contabilidad para gastos posteriores relacionados con activos biológicos en la Norma, porque cree que hacerlo es innecesario con un enfoque de medición del valor razonable ". Por consiguiente, el Comité de NIIF concluyó que, aplicando la NIC 41, una entidad capitaliza gasto posterior o lo reconoce como gasto cuando se incurre en él. El Comité de NIIF observó que capitalizar gastos posteriores o reconocerlos como gastos no tiene efecto sobre la medición del valor razonable de activos biológicos, ni tiene ningún efecto sobre el estado de resultados integrales; sin embargo, afecta la presentación de importes en el estado de resultados integrales. Al evaluar cómo presentar dichos gastos posteriores en el estado de resultados integrales, una entidad aplicaría los requerimientos de los párrafos 81 a 105 de la NIC 1 Presentación de estados financieros. En particular, el Comité observó que una entidad haría: Aplicando el párrafo 85, “presentar líneas adicionales (incluso desagregando las partidas enumeradas en el párrafo 82), encabezados y subtotales en la(s) declaración(es) de presentar ganancias o pérdidas y otros resultados integrales, cuando tal presentación es relevante para comprender la situación financiera de la entidad”; y Si, aplicando el párrafo 99 en la declaración se presenta ganancias o pérdidas y otros resultados integrales o en las notas, un análisis de gastos relacionados con resultados integrales utilizando una clasificación basada en su naturaleza o su función dentro de la entidad, lo que proporcione información que sea confiable y más pertinente. Aplicando el párrafo 13 de la NIC 8 Políticas contables, cambios en las estimaciones contables y errores, una entidad aplicaría su política contable para gastos posteriores consistentemente a cada grupo de activos biológicos. Una entidad también revelaría la política de contabilidad seleccionada que aplica los párrafos 117– 124 de la NIC 1, si esa revelación ayudara a los usuarios de estados financieros a comprender cómo se reflejan esas transacciones en los informes de rendimiento financiero. El Comité de NIIF concluyó que no requiere precisar lo señalado en sus análisis efectuados, dado que es evidente que aclarar la existencia de dos modalidades de contabilización no agrega valor y es que, el efecto en resultados integrales es el mismo. El proceso de análisis y documentación técnica formulado representa el rol que otorga el IASB al Comité de Interpretaciones de la Normas Internacionales de Información Financiera (CINIIF o sus siglas en ingles denominado IFRIC), este rol le otorga la capacidad de generar interpretaciones a las normas contables sobre aspectos que pudieran resultar en la emisión de nuevas normas IFRIC o desarrollar aclaraciones. En el sector agricultura existen dos clases de conceptos generales para clasificar los costos involucrados en la actividad agrícola; uno primero denominada inversión permanente y otro bajo la denominación de gastos de mantenimiento. Se entiende que la inversión permanente está referida a la inversión inicial y principal que se desarrolla esta bajo el alcance de la NIC 16 – Propiedades, planta y equipo con el nombre de Planta productora. Las plantas productoras son activos de naturaleza biológica que tienen la funcionalidad de procrear frutos denominados activos biológicos por espacio de tiempos mayores a un año y que desarrollan un cambio genético a través de su crecimiento y modificación de sus atributos inherentes. Estos frutos se encuentran adheridos a la superficie de la planta productora, dependiendo de las características de cada cultivo, y en su etapa madura proporcionan los productos agrícolas que son el resultado de su cosecha posterior (la cosecha cesa del cambio genético). La contabilidad de los activos biológicos está regulada por la NIC 41 – Agricultura. Existen activos biológicos que no se originan de una planta productora y son aquellos cuya característica genética no permiten la generación de cosechas por espacios mayores a un año, luego de ese período se debe iniciar el proceso de siembra inicial. Un ejemplo es la actividad forestal, en donde el proceso de siembra se realiza por espacio de tiempo prolongado y una vez los árboles son talados, entonces se debe iniciar nuevamente el proceso de siembra de árboles. Los activos biológicos cubren la etapa de mantenimiento señalada y la presente precisión contable del Comité de NIIF está referida a la contabilidad del activo biológico, el cual de acuerdo con NIIF debe estar registrada al valor razonable. A continuación, podemos ver algunos comentarios que pueden enriquecer el presente articulo para los usuarios de Perú. El artículo sugiere la existencia de dos tipos de registro contable en los gastos posteriores en activos biológicos; Este registro está referido a una contabilidad integral al valor razonable, en donde el ajuste de valor razonable y los gastos de mantenimiento son afectados a los resultados integrales. El otro registro contable establece que los gastos de mantenimiento son acumulados en una cuenta de activo como costo de siembra y luego son comparados con el valor razonable determinado, el diferencial es afectado a los resultados integrales como un ajuste por valor razonable. En el Perú no sería aplicable el registro contable inicial porque ello haría perder el rastro de la contabilidad histórica y dificultaría la determinación del pago de impuestos. De acuerdo con la legislación tributaria vigente, el ajuste por valor razonable no es sujeto a impuestos, pero si lo es el costo histórico. En tal sentido, el costo histórico estaría compuesto por los gastos de siembra y también por el costo de la amortización de la planta productora, el cual debe asignarse sobre una base variable de cosechas obtenidas respecto a las cosechas proyectadas. Fuente: Portal de IASB – www.ifrs.org. Compilation of Agenda Decisions—Volume 1, Published by the IFRS Interpretations Committee, January 2019–September 2019. Libro de NIIF del año 2020, Tomo A – NIC 41 – Agricultura.

El Comité de NIIF (CINIIF) recibió una solicitud para evaluar el registro contable de los costos de capacitación incurridos para cumplir un contrato con un cliente. Los hechos descritos en la solicitud son los siguientes: Una entidad celebra un contrato con un cliente que está dentro del alcance de NIIF 15. El contrato es para el suministro de servicios tercerizados. Para poder proporcionar los servicios al cliente, la entidad incurre en costos de capacitación para sus empleados para que comprendan el funcionamiento de los equipos y los procesos del cliente. Los costos de capacitación son los descritos en el párrafo 15 de la NIC 38 Activos intangibles: la entidad tiene un control insuficiente sobre los beneficios económicos futuros esperados que surjan de la capacitación para cumplir con la definición de un activo intangible porque los empleados pueden terminar su relación laboral con la entidad. Aplicando la NIIF 15, la entidad no identifica actividades de capacitación como una obligación de desempeño. El contrato permite a la entidad cobrar al cliente los costos de capacitación por los siguientes conceptos: (i) los empleados de la entidad al comienzo del contrato, y (ii) nuevos empleados que la entidad contrata como resultado de cualquier expansión de las operaciones del cliente. La solicitud preguntaba ¿Si la entidad reconoce los costos de capacitación como un activo o un gasto cuando se incurre?. ¿Qué norma NIIF se aplica a los costos de capacitación? El párrafo 95 de la NIIF 15 requiere que una entidad reconozca un activo de los costos incurridos para cumplir un contrato con un cliente si los costos no están dentro del alcance de otra NIIF, y solo si esos costos cumplen con los tres criterios especificados en el párrafo 95. Por consiguiente, antes de evaluar los criterios del párrafo 95, la entidad primero considera si los costos de capacitación incurridos para cumplir el contrato están dentro del alcance de otra Norma NIIF. Los párrafos 2 a 7 de la NIC 38 describen el alcance de esa Norma, el párrafo 5 explícitamente incluye gastos en capacitación dentro del alcance de la NIC 38, indicando que la NIC 38 se aplica a, entre otras cosas, gastos en publicidad, formación, puesta en marcha, investigación y actividades de desarrollo. En consecuencia, el Comité concluyó que, los hechos descrito en la solicitud, la entidad aplica la NIC 38 al contabilizar los costos de capacitación incurridos para cumplir el contrato con el cliente. Aplicación de la NIC 38 – El párrafo 69 (b) de la NIC 38 incluye los gastos en actividades de capacitación como un ejemplo de gastos en el que se incurre para proporcionar beneficios económicos futuros a una entidad, pero no se adquiere o crea un activo intangible u otro activo que puede reconocerse. En consecuencia, el párrafo 69 establece que dicho gasto en actividades de capacitación es reconocido como un gasto cuando se incurre. El párrafo 15 de la NIC 38 explica que «una entidad generalmente tiene un control insuficiente sobre los beneficios económicos futuros esperados derivados de un equipo de personal calificado y de capacitación para estos artículos para cumplir con la definición de un activo intangible». Además, al explicar los requisitos de la NIIF 15 con respecto a los costos para cumplir un contrato, el párrafo FC307 de la NIIF 15 establece que si las otras normas impiden el reconocimiento de cualquier activo que surja de un costo particular, un activo no puede ser reconocido bajo NIIF 15. En consecuencia, se concluyó lo siguiente respecto a la solicitud, la entidad reconoce los costos de capacitación para cumplir el contrato con el cliente como un gasto cuando se incurre. Se señaló que la capacidad de la entidad para cobrar al cliente los costos de capacitación, no afectan esa conclusión. El análisis efectuado por el Comité de NIIF nos prevé dos aprendizajes importantes: No se puede utilizar a la NIIF 15 en lo referente a costos de ejecución de un contrato para permitir el registro de un activo cuando la aplicación de otra Norma impide su reconocimiento como activo; La transferencia o la re-facturación de un costo incurrido no necesariamente da derecho al reconocimiento de un activo en la contabilidad de la contraparte. Esta práctica fue muy difundida en el sector construcción para aprovechar el reconocimiento de los costos de obtención de contratos en el pasado, en la actualidad estas transacciones son registradas en el gastos de acuerdo a lo establecido por NIIF 15. Fuente: Portal de IASB – www.ifrs,org. Compilation of Agenda Decisions—Volume 2, Published by the IFRS Interpretations Committee, October 2019–March 2020. Libro de NIIF del año 2020 – NIC 38 – Activos Intangibles y NIIF 15 – Ingresos de Actividades Ordinarias Procedentes de Contratos con Clientes.

El Comité de NIIF (CINIIF) recibió una consulta sobre cómo una entidad en sus estados financieros consolidados contabiliza el impuesto diferido relacionado con su inversión en una subsidiaria. Los hechos descritos en la solicitud son los siguientes: Las ganancias no distribuidas de la subsidiaria dan lugar a una diferencia temporaria imponible asociada con la inversión de la entidad en la subsidiaria. La entidad ha determinado que no se cumplen las condiciones del párrafo 39 de la NIC 12 para aplicar la excepción de reconocer un pasivo por impuestos diferidos relacionado con su inversión en la subsidiaria. Esto se debe a que la entidad espera que la subsidiaria distribuya sus ganancias (que están disponibles para distribución) en el futuro previsible. La entidad y la subsidiaria operan en una jurisdicción en la cual las ganancias están sujetas a impuestos solo cuando se distribuyen, es decir, la tasa del impuesto sobre la renta aplicable a las ganancias no distribuidas es nula (tasa de impuestos no distribuida). Se aplica una tasa impositiva a las distribuciones de utilidades (tasa impositiva distribuida). Sin embargo, las distribuciones de utilidades realizadas por la entidad no están sujetas a impuestos en la medida en que la subsidiaria ya haya sido gravada sobre esa utilidad, es decir, las distribuciones de utilidades se gravan solo una vez. La solicitud consultaba si la entidad reconoce un pasivo por impuestos diferidos por la diferencia temporaria imponible asociada con su inversión en la subsidiaria. Al respecto, el párrafo 39 de la NIC 12 requiere que una entidad reconozca un pasivo por impuestos diferidos para todas las diferencias temporarias imponibles asociadas con inversiones en subsidiarias, excepto en la medida en que (a) la controladora pueda controlar el momento de la reversión de la diferencia temporaria; y (b) es probable que la diferencia temporal no se revierta en el futuro previsible. En los hechos descritos en la consulta, existe una diferencia temporaria imponible asociada con la inversión de la entidad en la subsidiaria. La entidad también ha determinado que la excepción de reconocimiento en el párrafo 39 de la NIC 12 no se aplica porque es probable que la diferencia temporal se revierta en el futuro previsible cuando la subsidiaria distribuya sus ganancias no distribuidas. En consecuencia, el Comité del NIIF concluyó que la entidad reconozca un pasivo por impuestos diferidos por esa diferencia temporaria imponible. El párrafo 51 de la NIC 12 requiere que una entidad refleje, en la medición de los activos por impuestos diferidos y los pasivos por impuestos diferidos, "las consecuencias fiscales que se derivarían de la forma en que la entidad espera, al final del período sobre el que se informa, recuperar o liquidar el importe en libros de sus activos y pasivos". En los hechos descritos en la consulta, la entidad espera recuperar el importe en libros de su inversión en la subsidiaria a través de distribuciones de utilidades por parte de la subsidiaria, que se gravarían a la tasa impositiva distribuida. Por consiguiente, el Comité NIIF concluyó que, al aplicar el párrafo 51 de la NIC 12, la entidad usa la tasa impositiva distribuida para medir el pasivo por impuestos diferidos relacionado con su inversión en la subsidiaria. El Comité del NIIF observó que, en los hechos descritos en la solicitud, la entidad no aplica el párrafo 57A de la NIC 12, ese párrafo se aplica solo en el contexto de los dividendos pagaderos por la entidad que informa. Además, el párrafo 52A de la NIC 12 no se aplica a la medición de impuestos que en sí misma refleja las consecuencias fiscales de una distribución de utilidades. El análisis realizado por el Comité NIIF sobre la consulta recibida, abre la posibilidad a nuevos cuestionamientos en relación a: ¿Cómo reconocer los efectos impositivos futuros por contabilizar las utilidades atribuibles de las subsidiarias en los estados financieros separados de la Matriz? Tomando en cuenta las normas tributarias vigentes en el Perú, ¿estamos reconociendo adecuadamente el efecto impositivo que genera la atribución de utilidades, ya sea la entidad una Matriz domiciliada localmente, en el extranjero o una subsidiaria bajo los mismos patrones señalados? Debemos tomar en cuenta que, cuando las empresas reconocen el valor de participación patrimonial (VPP), es común que se atribuyen el 100% de las utilidades distribuibles: sin embargo, no se reconoce la obligación futura con la Administración Tributaria por la atribución de dichas utilidades. Lo presentado por el Comité CINIIF aún es de mayor análisis de acuerdo a cada jurisdicción. Fuente: Portal de IASB – www.ifrs,org. Agenda Decisions—Volume 2, Published by the IFRS Interpretations Committee. Libro de NIIF del año 2020, Tomo A – NIC 12 – Impuesto a la Renta.

El Comité NIIF recibió una solicitud sobre arrendamientos cancelables o renovables. El arrendamiento cancelable descrito en la solicitud es uno que no especifica un determinado término contractual, pero continúa indefinidamente hasta que cualquiera de las partes del contrato notifique para terminar. El contrato incluye un período de notificación de, por ejemplo, menos de 12 meses, y el contrato no obliga a ninguna de las partes a realizar un pago en caso de rescisión. El arrendamiento renovable descrito en la solicitud especifica un período inicial, y se renueva indefinidamente al final del período inicial, a menos que sea terminado por cualquiera de las partes del contrato. La solicitud hizo dos preguntas: ¿Cómo determinar el plazo de arrendamiento de un arrendamiento cancelable o un arrendamiento renovable? Específicamente, la solicit ud preguntaba si, al aplicar el párrafo B34 de la NIIF 16 y evaluando «no más que una multa insignificante», una entidad considera una economía más amplia del contrato, y no solo la terminación contractual de pagos. Tales consideraciones pueden incluir, por ejemplo, el costo de abandono o desmantelamiento de mejoras de arrendamiento. Si la vida útil de cualquier mejora de arrendamiento no renovable relacionada es limitada al plazo de arrendamiento determinado aplicando la NIIF 16. Mejoras de arrendamiento no renovable son, por ejemplo, accesorios y accesorios adquiridos por el arrendatario y construido sobre el activo subyacente que es el sujeto a un arrendamiento cancelable o renovable. El arrendatario utilizará y se beneficiará de las mejoras de arrendamiento solo mientra s use el activo subyacente. Plazo del arrendamiento El párrafo 18 de la NIIF 16 requiere que una entidad determine el plazo del arrendamiento como período cancelable de un arrendamiento, junto con ambos (a) períodos cubiertos por una opción para extender el arrendamiento, si el arrendatario está razonablemente seguro de ejercer esa opción; y (b) períodos cubiertos por una opción para rescindir el contrato de arrendamiento si el arrendatario está razonablemente seguro de no ejercitar esa opción. Al determinar el plazo del arrendamiento y evaluar la duración del período no cancelable de un arrendamiento, el párrafo B34 de la NIIF 16 requiere que una entidad determine el período durante el cual el contrato es exigible. El párrafo B34 especifica que «un arrendamiento ya no es exigible cuando el arrendatario y el arrendador tienen derecho a rescindir el contrato de arrendamiento sin permiso de la otra parte, sin más que una multa insignificante». El párrafo FC156 establece la opinión del Consejo NIIF de que «el plazo del arrendamiento debe reflejar el criterio de una entidad sobre la expectativa razonable del período durante el cual se utilizará el activo subyacente porque ese enfoque proporciona la información más útil». El Comité observó que, al aplicar el párrafo B34 y determinar el período de vigencia del arrendamiento descrito en la solicit ud, una entidad considera: La economía más amplia del contrato, y no solo la terminación contractual de pagos. Por ejemplo, si cualquiera de las partes tiene un incentivo económico para no rescindir el contrato de arrendamiento de modo que incurra en una multa por rescisión más que insignificante, el contrato es ejecutable más allá de la fecha en que el contrato puede ser rescindido; y Si cada una de las partes tiene derecho a rescindir el contrato de arrendamiento sin permiso de la otra parte, sin más que un a multa insignificante. Aplicando el párrafo B34, un arrendamiento ya no es exigible solo cuando ambas partes tienen tal derecho. En consecuencia, si solo una de las partes ti ene derecho a rescindir el arrendamiento sin permiso de la otra parte con no más que una insignificante sanción, el contrato es ejecutable más allá de la fecha en que el contrato puede ser terminado por esa parte. Si una entidad concluye que el contrato es exigible más allá del período de notificación de un arrendamiento cancelable (o el período inicial de un arrendamiento renovable), luego aplica los párrafos 19 y B37 – B40 de la NIIF 16 para evaluar si el arrendatario está razonablemente seguro de no ejercer la opción de rescindir el contrato de arrendamiento. Vida útil de mejoras de arrendamiento no removibles El párrafo 50 de la NIC 16 requiere que un elemento de propiedades, planta y equipo (activo) sea depreciado durante su vida ú til. La NIC 16 define la vida útil de un activo como el período durante el cual un activo se espera que esté disponible para su uso por una entidad; o el número de unidades de producción o similares q ue se espera obtener del activo por una entidad. Los párrafos 56 y 57 de la NIC 16 proporcionan requisitos adicionales sobre la vida útil de un activo. En particular, el párrafo 56 (d) especifica que, al determinar la vida útil de un activo, una entidad considera cualquier límite legal o similar en el uso del activo, como las fechas de vencimiento de arrendamientos relacionado s. El párrafo 57 especifica que la vida útil de un activo es definido en términos de la utilidad esperada del activo para la entidad , y puede ser más corto que su vida económica. Una entidad aplica los párrafos 56 a 57 de la NIC 16 para determinar la vida útil de mejoras de arrendamientos renovables. Si el plazo de arrendamiento relacionado es más corto que la vida económica de esas mejoras de arrendamiento, la entidad considera si espera utilizar las mejoras de arrendamiento más allá de ese plazo de arrendamiento. Si la entidad no espera usar las mejoras de arrendamiento más allá del plazo del arrendamiento relacionado luego, aplicando el párrafo 57 de la NIC 16, concluye que la v ida útil de las mejoras renovables de arrendamiento son las mismas que el plazo del arrendamiento. El Comité observó que, aplicando los párrafos 56 a 57 de la NIC 16, una entidad a menudo podría alca nzar esta conclusión para mejoras de arrendamiento que la entidad utilizará y de las que se beneficiará solo para siempre que use el activo subyacente en el arrendamiento. Interacción entre el plazo de arrendamiento y la vida útil. Al evaluar si un arrendatario está razonablemente seguro de extender (o no rescindir) un arrendamiento, el párrafo B37 de la NIIF 16 requiere que una entidad considere todos los hechos relevantes y circunstancias que crean un incentivo económico para el arrendatario. Esto incluye importantes mejoras de arrendamiento reali zadas (o que se espera que se realicen) durante el plazo del contrato que se espera que tenga un beneficio económico significativo para el arrendatario, cuando la opción de extender o terminar el arrendamiento se vuelve ejercitable (párrafo B37 (b)). Además, como se señaló anteriormente, una entidad considera la economía más amplia del contrato al determinar el período de vigenci a del arrendamiento descrito en la solicitud. Esta incluye, por ejemplo, los costos de abandonar o desmantelar el arrendamiento no renovable. Si una entidad espera usar mejoras de arrendamiento no renovables más allá de la fecha en que se puede rescindir el contrato, la existencia de aquellas mejoras de arrendamiento indican que la entidad podría incurrir en una penalidad insignificante si termina el contrato de arrendamiento. Por consiguiente, aplicando el párra fo B34 de la NIIF 16, una entidad considera si el contrato es ejecutable por al menos el período esperado de beneficio de las mejoras de arrendamiento. El Comité NIIF concluyó que los principios y requisitos de la NIIF 16 proporcionan una base adecuada para que una entidad determine el plazo de arrendamiento cancelable y renovable de arrendamientos. El Comité NIIF también concluyó que los principios y requisitos de la NIC 16 y la NIIF 16 proporcionan una base adecuada para que una entidad determine la vida útil de cualquier mejora renovable de arrendamiento relacionada con dicho arrendamiento. Interesante análisis que nos ayuda en fortalecer conocimientos relativos a la diferencia entre vida útil y vida económica, a poder establecer la importancia de los costos de salida de un contrato para definir la vida a considerarse en la determinación de un derecho de uso. La única pregunta que no aclara este articulo y la dejo para su reflexión es la siguiente: ¿Cómo determinan un derecho de uso de un contrato que no establece fecha de fin del acuerdo y es establecido entre una matriz y su subsidiaria? Aparentemente, con lo establecido en este análisis se debe ejercer juicio profesional, pero hay momentos en los cuales es difícil precisar la capacidad de renovación futura y también tener la seguridad de la no renovación inmediata. Por lo pronto, debería establecerse en base al plan de negocios una estimación prudente del uso futuro del activo involucrado, siendo conservador y realista. Fuente: Portal de IASB – www.ifrs.org. Compilation of Agenda Decisions—Volume 2, Published by the IFRS Interpretations Committee, October 2019–March 2020. Libro de NIIF del año 2020, Tomo A, NIIF 16 – Arrendamientos y NIC 16 – Propiedades, planta y Equipo.

El Comité NIIF recibió una solicitud sobre si un cliente tiene derecho a dirigir el uso de un barco durante el plazo de cinco años de un contrato. El patrón de hechos descrito en la solicitud es la siguiente: Hay un activo identificado (el barco) que aplica los párrafos B13 a B20 de la NIIF 16. El cliente tiene derecho a obtener sustancialmente todos los beneficios económicos de uso de la nave durante el período de cinco años de uso aplicando párrafos B21 – B23 de la NIIF 16. Muchas, pero no todas, las decisiones acerca de cómo y con qué propósito se utiliza el barco son predeterminados en el contrato. El cliente tiene derecho a hacer el resto de decisiones sobre cómo y con qué propósito se utiliza el barco durante todo el período de uso. En el patrón de hechos descrito en la solicitud, el cliente ha determinado que este derecho de toma de decisiones es relevante porque afecta los beneficios económicos que se derivará del uso de la nave. El proveedor opera y mantiene el barco durante todo el período de uso. El párrafo B24 de la NIIF 16 especifica cuándo un cliente tiene derecho a dirigir el uso de un activo identificado a lo largo del período de uso. El párrafo B24 (b) se aplica solo cuando las decisiones relevantes sobre “cómo y para qué propósito se usa el activo” están predeterminadas. El Consejo NIIF destacó en el párrafo FC121 de la NIIF 16 que señala “esperaría que las decisiones sobre cómo y para qué propósito se usa un activo estuvieran predeterminadas en relativamente pocos casos”. El Comité NIIF observó que, en el patrón de hechos descritos en la solicitud, no todas las decisiones relevantes sobre “cómo y para qué propósito se utiliza el barco” están predeterminadas; el cliente considera el párrafo B24 (a) de la NIIF 16 al evaluar si tiene el derecho para dirigir el uso de la nave. El párrafo B24 (a) especifica que un cliente tiene derecho a dirigir el uso de un activo identificado durante todo el período de uso si tiene derecho a dirigir “cómo y para qué propósito el activo se usa durante todo el período de uso (como se describe en los párrafos B25 a B30)”. Tener derecho a dirigir “cómo y para qué propósito se utiliza el activo”, dentro del alcance de su derecho de uso definido en el contrato, el cliente debe poder cambiar “cómo y para qué fines se utiliza el activo” durante todo el período de uso (párrafo B25). Al evaluar si ese es el caso, una entidad considera los derechos para tomar decisiones durante el período de uso más relevante para cambiar “cómo y con qué propósito el activo se usa durante todo ese período”. Los derechos de toma de decisiones son relevantes cuando afectan los beneficios económicos derivados del uso (párrafo B25). Una entidad no considera decisiones que están predeterminadas antes del período de uso, a menos que las condiciones existen en el párrafo B24 (b) (ii) (párrafo B29). El párrafo B26 incluye ejemplos de derechos de toma de decisiones que, dependiendo de circunstancias, otorgue el derecho de cambiar “cómo y para qué propósito se utiliza el activo”. Los derechos limitados a operar o mantener el activo no otorgan el derecho de cambiar cómo y para qué se utiliza (párrafo B27). El Comité NIIF observó que, en el patrón de hechos descrito en la solicitud, el cliente tiene derecho a indicar “cómo y con qué propósito se utiliza el barco durante todo el período de uso”. El cliente tiene derecho a tomar decisiones sobre el uso del barco durante el período de uso que afecta los beneficios económicos que se derivarán de ese uso. Por lo tanto, dentro del alcance de su derecho de uso definido en el contrato, el cliente puede cambiar “cómo y para qué se utiliza el barco”. La predeterminación en el contrato de muchas de las decisiones sobre “cómo y con qué propósito se utiliza el barco” definen el alcance del derecho de uso del cliente; dentro de ese alcance, el cliente tiene el derecho de hacer decisiones que son más relevantes para cambiar “cómo y para qué propósito se utiliza el barco”. El Comité NIIF también observó que, aunque la operación y el mantenimiento del barco son esenciales para su uso eficiente, las decisiones del proveedor a este respecto no le dan el derecho a dirigir “cómo y con qué propósito se utiliza el barco”. El Comité NIIF concluyó que, en el patrón de hechos descrito en la solicitud, el cliente tiene el derecho de dirigir el uso del barco durante todo el período de uso. Por consiguiente, el contrato contiene un contrato de arrendamiento. El Comité NIIF concluyó que los principios y requisitos de la NIIF 16 proporcionan una base adecuada para que una entidad determine si el contrato descrito en la solicitud contiene un contrato de arrendamiento. Esta consulta nos reta a ejercer nuestro juicio profesional, cuando los contratos no predeterminan el “cómo y con qué propósito se utiliza un activo”, aunque las bases de conclusiones misma señalan que estas situaciones deberían ser pocos casos, deberíamos estar preparados para poder resolverlas tal como se efectúa en este análisis.